RETOUR SUR LA CONTRIBUTION INFRAMARGINALE DE LA PRODUCTION D’ELECTRICITE (CRI)

Vous avez tous été destinataires, début septembre, d’un message des services du Trésor Public relatif à l’obligation et aux modalités de déclaration et de paiement de cette CRI.

Pas d’affolement… ! En réalité très peu de producteurs adhérents sont concernés.

Nous vous rappelons que dans le « Brèves EAF de février », nous avions déjà donné quelques précisions sur le champ d’application de cette taxation.

C’est l’’article 54 de la loi de finance de 2023 qui a transposé en droit national la contribution sur la rente infra-marginale de la production d’électricité décidée au niveau européen.

Cette contribution avait été fixée par le règlement (UE) 2022/1854 du 6 octobre 2022.

Pour mémoire encore, des mécanismes permettant de plafonner les revenus des producteurs infra-marginaux d’électricité existent déjà en droit interne via des dispositifs de soutien à la production d’énergies renouvelables (EnR).

Ainsi, la transposition de la contribution temporaire décidée au niveau européen vise à cibler les recettes exceptionnelles des producteurs du seul fait de l’augmentation considérable et sans équivalent historique des prix de gros de l’électricité sur le marché européen de l’énergie.

Les recettes de cette contribution ont vocation à alléger l’augmentation des factures d’électricité des petites et moyennes entreprises (PME) dans le cadre du dispositif dit « d’amortisseur » des prix de l’électricité (LF 2023, art. 181).

C’est par ailleurs dans un décret relativement récent (décret n°2023-522 du 28 juin 2023) qu’ont été définies les modalités de déclaration et de paiement de la contribution sur la rente infra-marginale de la production électrique.

Le champ d’application du texte

La mise en œuvre du dispositif se traduit par l’instauration d’une contribution dont les règles sont déterminées par les dispositions du Livre I du code des impôts sur les biens et services (CIBS), complétées par des dispositions plus spécifiques issues de la loi de finances pour 2023 et sous réserves des modalités qui ont définies par le décret du 28 juin dernier visé ci-dessus.

Est donc soumise à cette contribution la rente inframarginale dégagée par l’exploitation d’une installation de production d’électricité située sur le territoire métropolitain, sous réserve que :

1/ Il ne s’agisse pas d’une installation de stockage au sens de l’article 60 de l’article 2 de la directive (UE) 2019/944 du Parlement européen et du Conseil du 5 juin 2019.

2/ Elle n’approvisionne pas un petit réseau isolé ou connecté au sens, respectivement, des 42 et 43 de l’article 2 de la directrice précitée.

3/ La technologie ne repose pas sur un des processus suivant :

- Transformation d’énergie hydraulique stockée dans des réservoirs, sous certaines conditions ;

- Production au moyen de certaines installations pilotables pouvant être sollicitées rapidement ;

- Production combinée de chaleur et d’électricité au moyen de gaz naturel par une installation relevant d’un regroupement d’installations répondant à certaines conditions ;

- Combustion de certains produits carbonés dont les gaz de houille, les houilles et les combustibles solides obtenus à partir de la houille ainsi que les cokes et semi-cokes de houille de lignite ou de tourbe …

Il existe toutefois deux exonérations importantes et qui concernent un très grand nombre de petits producteurs :

▷ En premier lieu, les installations exploitées par une entreprise pour laquelle la puissance installée cumulée des installations de production d’électricité ne dépasse pas 1 MW sont exemptées de la contribution.

▷ En second lieu, sont également exemptés les revenus des installations éligibles à l’obligation d’achat ou au complément de rémunération en application du chapitre IV du livre III du code de l’énergie, notamment pour les quantités d’électricité qui bénéficient effectivement de l4OA, du complément de rémunération ou, le cas échéant, des dispositifs de soutien qui s’y substituent.

Fait générateur

Le fait générateur de la contribution est constitué par la production d’électricité au moyen d’une installation éligible pendant l’une des trois périodes de taxation, s’étalant entre le 1er juillet 2022 et le 31 décembre 2023 :

- 1er juillet 2022 au 30 novembre 2022

- 1er décembre 2022 au 30 juin 2023

- Et enfin 1er juillet 2023 au 31 décembre 2023

Il intervient, pour chacune de ces périodes, à l’achèvement de l’année civile au cours de laquelle intervient son terme. Ainsi le fait générateur et l’exigibilité interviennent, pour la première période de taxation, le 31 décembre 2022, et pour la deuxième et la troisième périodes, le 31 décembre 2023.

Lorsque les revenus de marché sont encaissés après l’intervention du fait générateur, il est prévu que le solde de contribution résultant de ces revenus devient exigible à la date de l’encaissement.

Calcul de la contribution

La contribution est égale, pour chaque période de taxation, à la fraction des revenus de marché de l’exploitant de l’installation excédant un seuil forfaitaire, après application d’un abattement de 10 %. Cette fraction est égale à la marge forfaitaire, définie comme la différence entre :

(i) la somme des revenus de marché perçus par le producteur définis selon certaines modalités (certains revenus sont expressément exclus) et

(ii) un forfait égal – sous réserve de certains ajustements – au produit entre

- Les quantités produites ayant généré les revenus de marché et

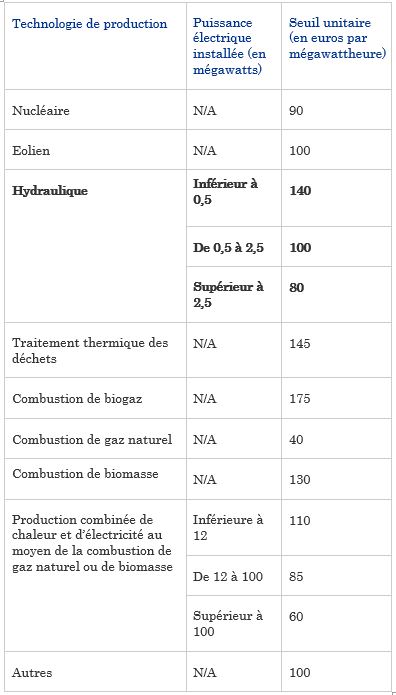

- Le seuil unitaire indiqué dans le tableau suivant, exprimé en euros par mégawattheure et déterminé en fonction de la technologie de production et, le cas échéant, de la puissance électrique de l’installation exprimée en mégawatts

NB 1 : Le montant de la contribution est évalué séparément sur chacune des périodes de taxation.

NB 2 : Les dispositions régissant cette contribution comportent de nombreuses spécificités et modalités de calcul non détaillées ici, qui rendent le champ de la contribution et son calcul complexes. Aussi, une étude attentive et approfondie de ces dispositions et de la situation de fait en cause est nécessaire.

NB 3 : Cette contribution est déductible du résultat imposable à l’impôt sur les sociétés.

MODALITÉS DECLARATIVES

Conformément aux dispositions des articles L 161-1 à L 161-3, L 171-1, L 172-2 et L 172-3 du code des impositions sur les biens et services, le décret d’application prévoit que la contribution est déclarée et payée, selon le régime déclaratif du contribuable en matière de TVA, sur la déclaration annuelle ou l’annexe à la déclaration mensuelle ou trimestrielle, conformément aux dispositions de l’article 287 du CGI (code général des impôts)au plus tard le 25 juillet 2023 la première période de taxation et le 25 juillet 2024 pour les deuxièmes et troisièmes périodes.

Le paiement par acompte de la contribution due au titre des deuxièmes et troisièmes périodes est également prévu.

Cet acompte est payé lors du dépôt de l’annexe à la déclaration susmentionnée, déposée selon le régime déclaratif du contribuable et au plus tard le 25 octobre 2023, conformément aux modalités prévues par le décret.

Une récente note du Ministère précise que les déclarations de TVA et les notices n° 3310-NOT-CA3-SD et 3310-CA3G-NOT-SD sont mises à jour des nouvelles dispositions du décret.

En complément des articles 7 à 12 dudit décret, il est précisé que le calcul de l’acompte dû en 2023 doit se fonder sur les montants mentionnés aux a) et b) de l’article 10 de ce même décret, à savoir :

- la moyenne des cotations de l’échéance journalière du premier semestre 2023 : 111 €/MWh ;

- la moyenne des prix des produits trimestriels en base Q3 2023 et Q4 2023 cotés sur la bourse de l’électricité en France au cours du mois de juin 2023 : 139 €/MWh.